什么是家族信托的正确打开方式?

日期:2021-09-28 13:10 / 编辑整理:富玺家族办公室

近期家族信托,尤其是海外家族信托似乎引来了非常“异样”的关注,甚至有一些引发“怀疑论”的味道,这很有可能会影响或误导一些中国家族对境内外家族信托的认识与判断。本文希望籍此重新探寻家族信托的真正价值以建立正见,发现并构建家族信托应有的逻辑,为中国家族运用信托工具提供可靠的实践路径建议。

从常识出发作出的初步判断

房屋可以给人类带来安全、温暖及稳定,已经成为人类最重要的生活空间;桥梁可以让人类跨越河流或鸿沟,天堑变通途,使人们能够安全、快捷并可靠地到达彼岸。

很遗憾,或者基于地震、海啸、洪水及泥石流等自然灾害,或者基于设计缺陷、人为破坏、不当使用或自然属性,房屋或桥梁都存在垮塌的可能,甚至会酿成巨大的悲剧。

但是人类从来没有想过放弃房屋回到山洞,更未尝试放弃桥梁重回阻绝,而是持续通过设计、选址、材料及结构的优化,去建造更好的房屋,更好的桥梁。

为什么人类从未想过放弃房屋或桥梁?因为人类已经充分享受到了房屋与桥梁的美好,房屋与桥梁承载了人类生活的重要场景,价值已经无法被替代。

其实关于信托的道理也是一样。但凡基于信任与关注财产独立性的场景都存在信托的运用空间,信托的价值是无可替代的。因某个特定信托的“意外”,因噎废食,去否定或错过信托的“美好”是不明智的,我们应当做的是去努力筹划并构建一个更好的信托。

家族信托被选择的理由

持久地保有可能与温暖

基于信托目的的自由性,信托财产的独立性,信托受益人的未来性,逐步衍生出了家族信托风险隔离、传承规划及投资筹划等功能价值。经验告诉我们,选择一个东西,一定不仅仅基于这个东西的功能价值,也取决于这个东西所承载的情感价值。当我们更充分地将家族信托价值打开时,一定会发现家族信托就是一个既具有强大功能价值,又具有非凡情感价值的法律结构。

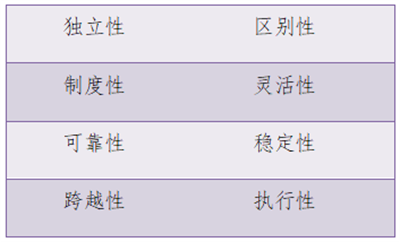

家族信托具有八个方面的功能价值。

信托财产的非继承性、强制执行之禁止、混同之限制、破产财产之排除、抵销之禁止及信托财产的有限责任,这六个因素确定了信托财产的独立性,而独立性在境内外法域都是可确认的,这是家族信托功能价值的基础。

在家族信托中,事实上对信托财产的所有权、控制权、经营权(管理权)及收益权(受益权)的区别与再构造是非常重要的一个功能价值。不同的权益可以归属于不同的信托当事人。事实上,在四项权益的内部进一步区别与构造可能是当下信托实践的重点。

信托是一项法律制度,就如同公司一样是一个给予人类的伟大礼物。它是一项久远的法律制度,可靠性得到充分验证;同时它是一项中国法成功引进的法律制度,逐渐在中国落地生根;同时也是一项世界性的法律制度,具有跨越法域的普适能力。这就意味着我们可以依托于此,在境内外很多场景中进行实践,能够得到广泛的法律保护。

家族信托在其框架之下具有丰富的“自治空间”,某程度上类似于“公司的自治”,但空间更大,只要在合规性及价值性的范围内都是自由的,可以说“一切皆有可能”。当然,恰恰是“一切皆有可能”,就意味着“技术”成为关键要素,技术可以充分打开这种可能,同时也能够理性把握好“边界”,防止应用中无序扩张与可能的风险。

在不同逻辑之下对信托进行多重模式的监管,这是在不同法域下都存在的普遍的制度安排。有效的家族信托环境治理,让受托人在“笼子”里履行义务及行使权力,较之于依靠家族成员人治更为可靠;同时,合理的结构设计空间,必要的机制安排可能,也会让家族信托中的“人”变得更懂“规矩”,更有“方向”,也更为可靠。

家族信托是法律制度下适格的持有财产的法律结构,不会喝醉,不会失智,具有先天的理性,较人而言更加稳定。更为重要的是,家族信托足够的“久远”,不会轻易过世,非因“法定事由”不可变动,这也决定了信托的稳定性。

最为值得注意的是,家族信托的安排可打通“生前安排”与“身后意愿”,更可以跨越“时间”与“代际”,可跨越“空间”与“法律”,而且这种跨越本身具有连续性和未来性,家族信托特有的跨越性与其他传统工具比较是意义非凡的。

家族信托是遵循委托人的意愿定制的,一切尽在“意定”之中,不是简单的意愿,而是基于信托治理与所有权结构配置下实实在在的安排。法律制度的设计与家族信托的安排已经最大可能排除了不确定性影响的干扰,所以说执行性与其他工具相比更强。

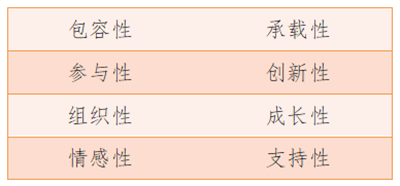

当然,这八个功能价值并不是选择家族信托的全部理由。事实上,家族信托的家族价值,也就是情感属性,也是家族信托被选择的重要原因。

家族信托可以包容所有的“财富”类型,金融资产、不动产、股权等等,不仅可以是现在的财富,也可以是未来的财富;家族信托不仅包容现在的人,更为重要的是可以给“未来的人”留有必要的空间,这一点非常重要。家族信托可以包容所有的“可能”与“挑战”,所有的“可能”与“挑战”在家族信托中都可以找到解决方案,作出合理的应对。

家族信托可以承载所有的“目标”,无论是保护、管理与传承,还是安全与效率;抑或是对社会与自然的关爱与慈悲。家族信托的受益人可以是人、公司、机构或动物,甚至可以是任何充满善意的目的。更为重要的是,家族信托在家族治理中的运用,使之可以作为家族文化与社会资本之载体,家族情感与人力资本之摇篮。

家族信托并非单纯的金融产品,其在构建中给予了家族参与其中的巨大空间,也给了家族充分的意愿表达空间,家族成员有“N种”参与的角色与可能。无论是“事前”的参与、还是“事中”的参与,对家族成员而言,家族信托已经不是冰冷的工具,而是富有家族情感的载体。

家族信托本身就是技术与制度之间既合理妥协又充分博弈的结果,给予了家族意思自治最大的尊重。只要不突破确定的公知价值与法律底线,在家族信托中可以创新各种“角色”、创新各种“权利”、创新各种“法律关系”,也可以创新各种“规则”。这为家族智慧的发挥带来了巨大的可能。

家族信托是一个具有组织架构性的法律结构,既可以是权益的“主体”,也可以是权益的“标的”。基于其“坚固”,家族信托可以成为一所房子,更可以成为一个永久的家族之“家”。总之,家族信托是一个非常具有结构性力量的工具。

家族信托不仅可以与时间相伴,更可以与家族世代同行、与财富共同成长,尤为重要的是,可以比任何一个家族成员更为长寿,见证家族的一切。家族信托在伴随家族血脉延续与家业承继的过程中,完全可以根据设立者及继任者的愿望与安排保持鲜活并持续成长。

家族信托的设立与存在本身就是一份承载着委托人巨大家族情感与责任的礼物,运行中更是能让家族的情感长久的凝聚在一起,让家族成员倍感关怀与温暖。家族信托始终是家族情感的载体与归宿,这本是应当高度关注但却极易被忽略的价值。

保障支持是家族财富管理最重要的目标之一。家族信托可以理解为对家族的一种长期支持,有了这种支持,家族成员才有保障,有了这种支持才可以让一切的美好变得可能,有了这种支持才会有家族的未来。

家族信托可以让家族持久地保有可能与温暖。家族信托虽然不是万能的,但与其他财富管理工具相比较的优势是明显的,稳定性更强,承载力更大。如果一个家族无法实现家族信托的功能价值与家族价值,一定不是家族信托的制度缺陷,而是特定家族信托的构建逻辑或设计能力出现了问题。

家族信托的基本逻辑是什么?

家族信托应当遵循一些最基本的逻辑,只有懂得这些逻辑才可能真正持久地保有家族信托的可能与温暖。

从某种意义上讲,家族财富管理就是战胜“时间”与“人性”的过程,战胜的是家族内部与外部持续变化而产生的不确定性。

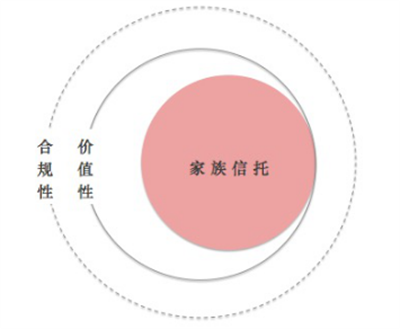

如果以家族信托作为实现路径,首先考虑的一定是信托的安全,“坚固”才能防止被“风浪”掀翻。这就涉及到家族信托的合规性与价值性问题。

“合规性”指的是符合“法律法规的规范”、“行业的规范”等,是设计家族信托不可逾越的规矩。

只有合规才可以得到法律的保护,实现信托的结构效果或税务效果,这一点不难理解。通过合规性的把握确定的应该是家族信托的最大“边界”。

“价值性”指的是符合法律精神与社会价值,帮助我们把握未来变化的方向和趋势。

只有符合社会价值的事物才可能得到社会的长久认可与尊重。我们做的事情都应当符合社会的普遍价值判断,而且这个价值判断在不同的时代是有所变化的,从长远来看社会的普遍价值判断将决定法律的走向。也就是说,符合社会价值性才可能实现真正的“安全”!

在家族信托的设计中,“规矩”和“价值”二者同样重要。有可能被击穿的永远不是信托制度,而是逾越了特定“规矩与价值”的某一个信托,这个逻辑在全球范围内都是适用的。

家族信托要做到“合规”并不容易:

其一是诉求之间的冲突。比如既要安全又要控制,这种冲突在信托种类选择不当或安排不周的情形下,不合规是大概率事件。

其二是技术能力的限制。比如国内一些机构在帮助家族设立FGT(Foreign Grantor Trust,外国财产授予人信托)时,对监察人权利的安排很可能导致其被认定为“Owner”,这极有可能导致信托税务效果的丧失。

其三是规则意识的缺失。比如“为实现信托财产与委托人的独立性,委托人不得享有任意能够将部分或全部信托财产分配给自己的权利,否则该部分或全部信托财产可以被用于向委托人的债权人清偿债务,无论债务产生于信托成立之前还是之后”,这一国际家族信托实践中通用的规则被很多家族信托突破了。

此外,家族信托的“创新”一定要遵循家族信托的“价值性”。信托制度确立以来,基本精神、价值判断和社会评价本身是明确的,甚至有大量的成熟实践经验供大家参考。

在“合规性”与“价值性”中,“合规是底线,价值是实线”。

合规性这一条线应当是“底线”,真正的家族信托边界并不应当在这里,而要与这条边界保持适当的“安全”距离;价值性所确定的“边界”才是一条“实线”,这才是家族信托构建与运行过程中应当真正把握的边界。以合规性为“底线”,以价值性为“边界”,是解决家族信托安全的核心。

在家族信托中,无论信托如何设立,无论其中角色如何安排,都应当充分实现并满足合理的家族目标与诉求,这就是家族信托的“家族性”。若无法体现家族性,家族信托可能是“合规的”,但一定不是“合格的”。

对内而言,家族信托必须契合多类型当事人的关系,同时必须解决信托财产各项权益的关系,这涉及到家族信托的治理安排及所有权结构设计两个方面,本身就是复杂的系统性问题。

不仅如此,家族信托作为顶层结构工具,与意愿安排、家族协议、金融性工具及其他结构性工具的平衡与衔接是不可回避的问题。所要实现的是一个财富管理系统,没有这个思维作为基础,家族信托的构建很难成功。这就是家族信托的“系统性”。

父、母及儿子的“三口之家”,与父、母、儿子及女儿的“四口之家”的家族信托安排会有什么不同?也许有人会认为,区别仅仅在于后者的受益人名单里要多填写一个人的信息,事实上大多数家族信托也是这样做的。

如果父亲是这个家族信托的委托人和监察人,保留着监督家族信托运行以及具体管理投资事务的权利,假设排除家庭外部人的可能,父亲身故后这个权利的继任人会是谁呢?

三口之家相对简单,一般会采用“子承父业”的安排,这也比较符合中国的传统观念,但如果儿子年龄幼小要怎么安排呢?母子关系不融洽如何处理呢?

四口之家就更复杂,比如说如果采用“母子共同行使”的安排,这可能并不意味着母亲与儿子之间需要进行利益的平衡,而往往是母亲为了保护女儿而加入监察人行列,以确保儿子的行为不会损害女儿的利益。

不恰当的安排会为家族埋下隐患,多年后引发争议——当母亲追求稳健投资以确保得到定期定量的养老年金,而儿子追求更进取、更高风险的投资方式时;当女儿长大,取得金融学位从海外回来,却发现自己在家族信托的投资方面没有任何话语权时;当女儿多次请求领取创业基金,而儿子却行使监察人权利事实上已限制信托进行分配时,冲突就会发生。

以上所有讨论还仅仅是基于对三口、四口之家委托人、监察人的监督权、投资管理权中某个方面的展开,并没有去讨论“受托人撤换权”、“受益人调整权”及“受益分配权”等其他重要权利,更没有去展开讨论信托治理的很多重要方面。现实中的家族信托会更为复杂。

归根结底,家族信托既要保有家族立场,又要运用系统性的思维。以家族性作为“价值立场”,这是世界观;以系统性作为“技术立场”,这是方法论。

奔腾入海的大江大河,经久不息,滋润着大地,拥有任何人无法否认的强大力量,这个力量来源于持续不断的流淌,以及随着环境变化而变化的柔软。显然,柔软同样也可以成为一种力量。

家族信托将陪伴家族走过漫长的岁月,并且面对各种来自家族内外的问题。一部分问题可以依当下的理性去安排和应对;另一部分问题却已超过当下思维所能抵达的边界。无论预见与否,始终保持应对的能力才是一个“对的”信托。这就涉及到了家族信托的“可适性”和“持续性”。

为了保持在漫长时间跨度中信托目的的持续实现,信托的所有权结构设计与治理机制安排必须保持柔软,具有足够的调整能力;信托机制必须经受住长久持续的考验,对家族信托利益相关者的教育必须持之以恒,家族对信托的尊重和信心亦必须坚如磐石。家族信托从出发就应该坚持“可适性”,才能实现“技术与制度、环境的长期平衡”,只有这样,才能保证家族信托价值的“持续性”。

具体而言,实现家族信托的可适性和持续性,有几个把握要点:

其一,家族信托的筹划要考虑得长远且周到,应当充分考量可能出现的各种情形以及各种可能的变化,并作出必要的安排与应对。

人只能在自己的认知射程以内去做事,而扩大射程最主要的途径是寻求外部顾问的支持。

其二,用当下的理性及能力解决问题是信托设立者的本分,不能因为安排的疏忽给家族带来麻烦。同时,给信托未来的“主人”留有选择的空间,让他们根据未来特定时刻的情况及意愿作出安排才是更为理性、更有智慧的。

今天煞费苦心地安排监察人的继任人及后续若干顺位的继任人,是否真的是最好的选择?

其三,家族信托必须定制,没有定制就不可能根据每个家族的情况去预留调整的空间,去保持所有权结构和治理安排的柔性。最重要的是,定制的过程也是家族信托教育的过程,未经过定制的过程,家族成员往往对家族信托缺乏最基本的了解和尊重,将来容易引发家族信托内部的“战争”。

定制不仅是一个理念问题,其实也是一个技术问题。

其四,家族信托要设定必要的调整机制,明确调整的规则与流程,核心的关键是受托人能够在合规要求和信托目的范围内接受、配合或主动实施调整;同时避免信托陷入无序调整或信托僵局。

持续性与可适性解决的是家族信托的“柔软”问题。家族信托绝不是基于虚荣心的体验行为,更不是购买理财产品——买完就等着其发挥作用。家族信托是对一种更好的生活方式、财富规划与传承模式的选择。既然如此,它就值得家族花费心血去参与和经营。事实上,也唯有家族的参与和经营,才能锻造出真正“可适”“持续”的家族信托。

就本质而言,以“坚固与柔软”战胜“时间与人性”,持久的保有可能与温暖才是家族信托的基本逻辑。

家族信托的几个关键实践路径?

总体而言,家族信托治理与所有权的设计与配置,家族信托应用场景的打开,信托文化的回归及信托教育的关注,这几个问题关乎到家族信托的健康发展,无论是从业人士,还是家族人士都应当予以足够的重视。以下是构建或优化家族信托几条比较重要的实践路径:

标准化的信托逻辑目前是大行其道的。对于信托资产规模较小,财产形态单一,家庭结构简单,信托目的简单的家族信托而言未必是一件坏事。这如同精装修的房子,一定有适宜的人群。

但是对于信托资产规模较大、财产形态、家庭结构及信托目的相对复杂的家族信托而言,标准化的信托是无法满足家族诉求的。此时家族信托构建的合理路径有两条:

其一是家族在特定受托人提供的基础性信托结构之上,进行进一步定制化的结构优化与治理安排,进而成立并运行家族信托;

其二是家族构建好基础性的信托结构与治理安排,遴选适合的受托人以成立并运行信托。

两条路径当然都应当满足受托人的合规要求,并契合前文所涉家族信托的基本逻辑。需要强调的是,家族信托绝对不是买的,而是家族作为主角依据条件、目的、风格与格调去设计和筹划的。

合规是家族信托的底线,这涉及到家族信托的坚固问题,合规的突破或早或晚给家族和受托人带来负面消息。

无论在境内还是境外,都有很多关于信托治理、信托所有权结构及信托应用场景的实践创新,这本身就是信托制度的魅力所在,但是这种创新的边界到底在哪里?信托行业应当如何把握这个边界?特定的家族信托又应当如何把握这个边界?

对于控制权的关注是一种普遍的执着,其中存在非常复杂的文化及心理因素,控制权的边界到底在哪里?不同的实现路径又会产生哪些结构性的差异?

前文提及的合规性和价值性一定就是边界所在,但是这可能是一个知也难行也难的问题。

家族信托中会存在家族立场与受托人立场的冲突,这是无法回避的问题。家族有充满期待的各种奇思妙想、现实需求与认知局限;而受托人会关注信义义务边界与责任、合规要求、成本与效率等现实问题。事实上恰恰是这种立场冲突的存在,才真正保有了家族信托的价值。立场是需要理解和坚守的,而不是用来挑战或战胜的,这是家族信托实践必须面对的一个大前提。

信托的受托人可以是自然人,机构受托人,也可以是私人信托公司(PTC),在选择具体“谁”作为受托人之前,首先需要确定的是哪一种类型的受托人是最适合的。不同的受托人所面对的家族信托应用场景是有类型化特征的,不存在哪一种类型更好的问题,而是应当探讨哪一种类型更适合的问题。

在确定受托人类型后,才应当考虑具体选择“谁”作为受托人。合规能力、沟通效率、过往经验及稳定可靠是受托人选择的基本考虑要素。

在海外家族信托中运用了保护人制度,在境内家族信托中大部分信托结构也借用公益信托监察人的概念构建了类似的制度,但这个监察人的实质与海外信托保护人是接近的。当然也有部分境内信托结构直接引用了保护人的概念与制度。保护人制度安排对于家族信托目的的实现,以及受益人权益的保护是十分关键的。

首先要考虑清楚保护人的权利与义务是什么,边界在哪里,这是要把握的大前提;同时要考虑保护人与其他信托当事人的权利冲突与平衡问题;其次才是选择“谁”或“谁们”作为保护人的问题;接下来才要考虑后顺位保护人或保护人的继任人问题。

值得关注的是,当下境内外家族信托的实践中,存在忽视或缺失保护人制度安排,及无限扩大保护人权利边界的现象。

家族信托的运行检视是很关键的,这里涉及到合规检视及目的检视两个层面。家族信托运行合规与否实际上对于家族信托结构性效果的影响是很大的;随着家族内部与外部环境的变化,家族信托是否能够更好地实现家族信托的目的也是需要检视的。因此,由信托顾问参与家族信托运行并进行必要的检视已经成为很多家族信托的选择。

检视之下,家族信托合规性也许会暴露出这样或那样的问题,家族信托的安排也许会显示出已经无法更好地实现家族目的,这个时候就不可回避地涉及到家族信托的优化与重构问题。

从目前家族信托的实践来看,对部分家族信托进行必要的优化,甚至重构是有必要的,是正当和合理的,也是符合事物发展规律的,这个问题应当引起家族的充分重视。

家族信托教育实际上是家族信托的基础性问题。此前提及较多的是委托人及保护人的教育问题,这无疑是非常重要的。但是,关于受益人的教育问题实际上更为重要,家族信托毕竟是为受益人的利益而存在,而受益人将与家族信托长期共存。

让受益人成为合格的受益人可能是家族信托正常运行的关键环节。当然信托教育不是孤立存在的,应当结合家族的所有者教育去实现,这样效果可能会更好。

家族信托的价值决定了家族信托制度与应用发展的必然,家族信托的逻辑决定了家族信托制度与应用应当具有的基本样貌,家族信托的实践路径必然会决定家族信托的制度效果与家族目标的实现程度。尊重并敬畏信托制度,避免无序野蛮发展,坚守理性与信托文化,关注全球信托应用与治理研究才是家族信托发展的必由之路。

相关内容 Related

- 投后资讯|黑玉科学展现前10-17

- 为什么我们的财富总是被07-13

- 财富管理新视角:资产配07-13

- 走近硬科技 | 深圳站05-21

- 走近硬科技 | 深圳站05-21

热门内容 Top Content

- 爱迪生+韦尔奇的合体王传01-04

- ChatGPT有多风光,元宇宙就03-21

- 对话美国家办从业者:“11-23

- 投资一定是追求大格局上09-14

- 香港逆转新加坡有戏?10-17